CDO, Collateralized Debt Obligations açılımıyla teminatlandırılmış borç yükümlülükleri anlamına gelmektedir. Bir çeşit yapılandırılmış varlığa dayalı menkul kıymetlerdir, teminatlı alacakların bir arada toparlanıp, ikincil piyasalarda tekrar satılabilmesine olanak sağlayan finansal araçlar da denilebilir.Bu krediler; otomobil kredileri, kredi kartı borçları veya kurumsal borçlardan oluşabilir(KOBİ vs.).Bunlara teminatlandırılmış denilmesinin sebebi arkalarında çeşitli teminatlar olmasıdır.

Ama CDO deyince akla ilk gelen 2008 subprime krizidir. Kredi skorluluğu düşük tüm insanlara kredi verilmeye başlanır, bankaların açmış oldukları uzun vadeli krediler sonucu ellerinde kredi verecek para azalmaya başlar. Bundan sonra açılan mortgage kredilerinin teminatlarını CDO adı verilen kağıda dönüştürerek piyasaya sunmaya ve likiditesini artırıp, kaynakları tekrar krediye yönlendirmek istemektedir. Mevcut dar, iktisadi kaynakları efektif kullanma yolunda CDO’yu artıları ve eksileriyle beraber inceleyeceğiz. CDO oluşturmada birçok sebep olsa bile en temel amacın bankanın elindeki teminat ile birlikte nakit yaratmak istemesinden, yeni kaynak yaratmak istemesi sonucu kullanılır. Keza bankalar günlük hayatta kullandığımız kredi kartlarından, alacaklarını yeni kaynak yaratmak için kısa vadeli olarak VTMK ihraç ederek piyasadan para toplayabilir.

Kredi riski piyasalarında son yıllarda oldukça büyük gelişmeler görülmüştür. Bu piyasalarda kullanılan finansal araçlar çeşitlenmiş ve piyasa katılımcıları artmıştır. Özellikle krediye dayalı türev ürünler piyasası büyüdükçe, riski yönetme amaçlı ürünler de gittikçe yaygınlaşmıştır.

Günümüzde önemli finansal araçlar arasında yer alan teminatlandırılmış borç yükümlülükleri (CDO’lar) ilk olarak 1980’li yılların sonlarına doğru çıkarılmıştır.

1990’lı yılların sonlarına doğru da varlığa dayalı finansal araçlar piyasasında en hızlı büyüyen sektör haline gelmiştir. Bu büyüme CDO’ların yatırımcılar için ne denli çekici olduğunun bir yansımasıdır. Sözkonusu yatırımcılar arasında sigorta şirketleri, bireysel emeklilik şirketleri, yatırım bankaları, ticari bankalar, varlık yöneticileri yer almaktadır.

1. CDO’ların Yapısı ve İşleyişi

CDO, borca dayalı finansal araçlardan oluşan bir portföyden, çok çeşitli risk düzeylerini içeren finansal varlıklar yaratma biçimidir. Başka bir tanımla CDO, varlıklardan oluşan portföyün kredi riskini transfer eden finansal araçtır.

Bir CDO’daki nakit akışı yapısı, farklı borçlanma araçlarının biraraya getirildiği havuzdan/ portföyden, sağlanan anapara ve faiz ödemelerini, bölümler olarak adlandırılan CDO finansal varlıkları arasında paylaştırmaktır. Portföyün riski de benzer şekilde paylaştırılır.

CDO bir varlık portföyüne dayanır. Bu portföy tahviller, krediler, varlığa dayalı finansal varlıklar, menkul kıymetleştirilen alacaklar veya krediye dayalı türev ürünlerden oluşabilir.

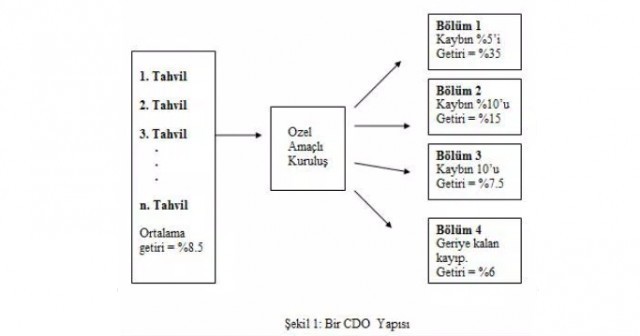

CDO’ların yapısı ve işleyişini gösteren bir örnek aşağıda Şekil 1’de yer almaktadır.

Şekilde görülen ve bölüm olarak adlandırılan dört çeşit finansal varlık, bir tahvil portföyünden oluşturulmuştur. Söz konusu finansal varlıkların özellikleri aşağıdaki gibidir.

Finansal varlıkların birinci bölümü tahvilin anaparasının %5’ine sahiptir. Ayrıca CDO’nun vadesi boyunca, portföyden doğan bütün kredi kayıplarını tahvilin anaparasının %5’ine ulaşana kadar bünyesine alır.

Finansal varlıkların ikinci bölümü tahvilin anaparasının %10’una sahiptir. CDO ‘nun vadesi boyunca ortaya çıkacak bütün kayıpların tahvilin anaparasının %5’ini aşan ve en çok %15’ine ulaşan kısmını kapsamına alır. Dolayısıyla karşılamak durumunda olduğu kayıp %10’dur.

Finansal varlıkların üçüncü bölümü tahvilin anaparasının %10’una sahiptir. Olası bütün kayıpların tahvilin anaparasının %15’ini aşan ve en çok %25’ine ulaşan kısmını kapsamına alır. Dolayısıyla karşılamak durumunda olduğu kayıp %10’dur.

Finansal varlıkların dördüncü bölümü tahvilin anaparasının %75’ine sahiptir. (Diğer üç bölümün toplam olarak sahip olduğu oran %25’dir). Tahvilin anaparasının %25’ini aşan olası bütün kayıpları karşılar. Dolayısıyla karşılamak durumunda olduğu kayıp diğer bölümlerden geriye kalan %75’dir.

Şekil 1’de yer alan getiri oranları, tahvil portföyünden oluşturulan finansal varlık bölümlerini ellerinde tutan yatırımcılara ödenecek faiz oranlarıdır. Bu oranlar, her bir bölümün kapsamındaki kayıplar karşılandıktan sonra kalan anapara üzerinden ödenecektir. Başka bir deyişle önce zararlar karşılanacak sonra yatırımcılara ödeme yapılacaktır. Birinci bölüm ele alındığında, herhangi bir riskin ortaya çıkmaması durumunda bu bölüme sahip olan yatırımcıya yatırdığı tutar üzerinden ödenecek getiri %35’dir. Ancak tahvilin anaparasının diyelim ki %1’i kadar bir kayıp görülürse, bu bölümün yatırımcısı yatırımının %20’sini kaybedecek ve yatırmış olduğu başlangıçtaki tutarın %80’i üzerinden kendisine ödeme yapılacaktır. (Hatırlanacağı üzere bu finansal varlık bölümüne yatırım yapan yatırımcı tahvilin anaparasının %5’ine sahiptir. Bu oranın %1’ini yitirmesi anapara üzerinden %20’ye eş gelmektedir).

Birinci finansal varlık bölümü sermaye bölümü olarak adlandırılır. Tahvil portföyünün %2.5 oranında ödeme kaybıyla karşılaşması, bölümün anaparasının %50’sinin kayba uğraması anlamına gelmektedir. Dördüncü finansal varlık bölümü genellikle A üzerinden derecelendirme notuna sahiptir. Bu bölümü elinde tutan yatırımcının her türlü kredi kaybına karşı sorumlu olması için tahvil portföyündeki ödememe riskinin %25’i geçmesi gerekmektedir.

Şekilden de görüleceği üzere dördüncü bölümün elde edeceği getiri diğer bölümlerin getirilerine göre daha düşüktür. Bunun nedeni, dördüncü bölümün yüksek derecelendirme notuna sahip olması nedeniyle riskinin de düşük olmasıdır. Birinci bölüm derecelendirme dışıdır ve en yüksek getiriye sahiptir. Çünkü doğacak ilk riskin bu bölüm tarafından karşılanması gerekeceğinden, riski yüksektir. Bu bölüm olası riskleri karşılayamazsa sıra diğer bölümlere gelecektir. Eğer karşılarsa diğer bölümler riske maruz kalmayacaklardır. Geriye kalan bölümler genellikle B üzerinden derecelendirme notuna sahiptir.

CDO’yu oluşturan, yaratan taraf genellikle birinci finansal varlık bölümünü elinde tutar ve kalan diğer bölümleri piyasada satışa sunar. CDO’lar çıkaran kuruluşa veya varlık yöneticisine her bir bölümün yapısına bağlı olarak büyük oranda kar elde etme olanağı sağlar.

Şekil 1’de açıklanan CDO bir nakit akış CDO’sudur. Buna alternatif yapıda olarak sentetik CDO’lar söz konusudur. Bir sentetik CDO’da, CDO’nunyaratıcısı kredi riski swaplarından (CDS) oluşan bir portföyü üçüncü taraflara satışa sunar. (CDS’ler için lütfen önceki yazıya bakınız). Böylelikle kredi riski sentetik CDO’nun bölümlerini elinde tutan yatırımcılara geçer.

Şekil 1’deki CDO’ların tahvil portföyüne değil de kredi riski swaplarından oluşan bir portföye dayalı olarak yaratıldıklarını kabul edelim. Bu durumda birinci bölüm, kredi riski swaplarındaki olası kayıpların başlangıçtaki anapara tutarının %5’ine ulaşacak kadar bölümünün ödenmesinden sorumludur. İkinci bölüm ise anaparanın %5’i ile %15’i arasındaki ödemelerden sorumludur. Üçüncü ve dördüncü bölümler de daha önce belirtilen oranlarda ödemeleri karşılarlar. Kredi riski swap’ları portföyünden doğan gelir, katlandıkları riski yansıtacak şekilde bölümlere sahip olan yatırımcılara dağıtılır. Başka bir deyişle, önce risklerden doğan zararlar karşılanır, daha sonra kalan tutar üzerinden getiriler dağıtılır. Örneğin, bir sentetik CDO’da birinci bölüm yıllık 3.000, ikinci bölüm yıllık 1.000 baz puan elde etmektedir. Diğer bölümler de benzer baz puanları almaktadır. Bir nakit CDO’sunda olduğu gibi sentetik CDO’da da bölümün sorumlu olduğu zarar karşılandıktan sonra azalan anapara tutarı üzerinden yatırımcılara ödeme yapılır.

2. CDO’lara Dayanak Oluşturan Varlıklar

Gelecekte elde edilecek potansiyel nakit girişleri ile nakit çıkışları bir havuzda toplanarak yeni finansal varlıklar haline dönüştürülebilir. CDO’lar da gelecekte nakit akışı sağlayacak varlıklardan yaratılırlar. Bu varlıklar aşağıda belirtilmiştir.

Şirket tahvilleri,

Banka borçları,

Gelişmekte olan piyasa borçları,

Proje finansmanı borçları,

Varlığa dayalı finansal varlıklar,

Krediye dayalı türev ürünler,

Özel sermaye kuruluşları,

Hedge fonlar,

Müşteri alacakları: Bunlar arasında otomobil kredileri, otomobil leasing gelirleri, konut kredileri ve kredi kartı alacakları gibi alacaklar yer alır.

Mortgage bazlı finansal varlıklar: Bunlar genellikle kişilerin ya da firmaların mortgage kredileri olmak üzere iki şekilde sınıflandırılır.

Ticari ve endüstriyel borçlar: Bunlar büyük işletmelerin yüksek getirili borçlarıdır. Küçük işletmeler için ayrı bir kategori vardır.

CDO’ların yaratılmasının çeşitli nedenleri vardır. Örneğin bazı CDO’lar yatırım danışmanlığı firmaları tarafından çıkarılır. Bu firmalar yönettikleri varlıkların miktarı üzerinden gelir sağlarlar. CDO’ları yaratmakla firmalar yönettikleri varlıkların sayısını artırmakta ve buna bağlı olarak gelirleri de artmaktadır.

3. CDO’ların Çıkarılma ve İşlem Görme Aşamaları

CDO’ların çıkarılmalarından vadeleri dolana kadar geçen sürede genellikle üç aşamadan söz edilebilir.

Başlangıç aşaması: Bu aşamada yönetici CDO’ları yaratacağı başlangıç portföyünü oluşturur. Önce CDO portföyünün tam bileşimini belirlemeyip, genellikle başlangıç portföyünün parametrelerini belirler. Örneğin, CDO’nun yapısı başlangıç portföyünün minimum bir derecelendirme notuna, minimum bir getiriye, maksimum vadeye ve minimum çeşitlendirmeye sahip olmasını gerektirebilir. Başlangıç aşaması süresince yönetici, belirtilen bu parametreleri kapsayacak bir portföy oluşturmak için varlıkları seçer.

Devretme aşaması: Bu aşamada yönetici aktif olarak portföyü yönetmeye başlar. Portföyden elde edilen nakit akımlarını yeniden yatırımlarda kullanır. Bu yeni yatırım dönemi CDO’ları kapsamaz. CDO’lar bu yatırımların dışında kalır.

Amortizasyon aşaması: Bu aşama boyunca yönetici, portföyden kaynaklanan nakit akışlarını yeni yatırımlarda kullanmayı durdurur. Bunun yerine;

CDO’ların kapsamında bulunan borca dayalı finansal varlıkların nakit akışlarına ilişkin ödemeleri yapar.

Bir yönetici portföyü yönetirken belirli kurallara uymak zorundadır. Bu kurallar yöneticinin kişisel kararlar verme yetkisini sınırlandırarak yatırımcıları korumayı amaçlar. Örneğin kurallardan biri, yöneticinin yönettiği varlıklardan sağlanan ortalama getiriyi belirli bir düzeyin üzerinde elde etmesini ve bu düzeyi sürdürmesini gerektirebilir. Bir diğer kural da yöneticinin, varlıkların ortalama vadesini belirli bir aralık içinde tutmasını gerekli kılabilir.

CDO’yu çıkaran taraf CDO’ya dayanak oluşturacak varlık portföyünü iyi çeşitlendirerek bir değer yaratmaya çalışır. Prensip olarak, CDO’nun portföyündeki çeşitlendirme portföyün kendisini portföyün bölümlerinden daha güçlü kılar. Derecelendirme kuruluşları da CDO’ları analiz ettiklerinde çeşitlendirmeyi dikkate alırlar. Çoğu kez CDO’lar için performans testleri yapılır. Örneğin, portföy dengesi ile CDO’ların kapsamındaki borca dayalı finansal varlıkların dengesi çeşitli rasyolarla incelenir. Benzer olarak, portföyden elde edilen faiz oranları ile CDO kapsamındaki finansal varlıklara ödenecek faiz oranları arasındaki rasyolar ortaya konulur. Eğer rasyolardan çıkan oranlar, olması gereken oranın altına düşerse, erken amortizasyona gidilebilir. Bunlar, eğer portföyün performansı kötüleşiyorsa erken amortizasyonu çabuklaştırarak yatırımcıyı korumak amacıyla yapılır. Bununla birlikte, bazen CDO yöneticisi erken amortizasyondan kaçınmak için bu testleri manipüle edebilir. Böyle durumlarda, derecelendirme kuruluşları büyük olasılıkla CDO’nun finansal varlıklarının derecelendirme notlarını düşürür.

4. CDO Türleri

CDO’ların yukarıda belirtilen nakit akış CDO’su ve sentetik CDO’lar dışında kalan türlerinden bazılarına aşağıda değinilmiştir.

Bazı CDO’lar arbitraj CDO’su olarak adlandırılır. Çünkü CDO’nun yaratıldığı portföyden kazandığı getiri ile kapsamındaki borca dayalı finansal varlığa ödeyeceği getiri arasındaki farkın pozitif olacağı ve bunun arbitraj fırsatı yaratacağı umulur.

Bankalar da bilançolarından varlıkları ayırmak yoluyla CDO yaratabilirler. Bir banka CDO yaratmak için bilançodan varlıklarını ayırır ve bu varlıkları CDO’nun portföyüne transfer eder. Böyle bir CDO’ya bilanço CDO’su denir. Varlıkları bilançodan ayırmak bir banka için sermaye ihtiyacını belirlerken avantajlı olabilir. Çıkarılan CDO’ların önemli bir kısmı tek bölüm CDO’lardır. CDO yöneticisi bütün CDO bölümlerini aynı zamanda satmak yerine, yalnızca bir bölümü satmayı tercih eder. Böyle bir CDO yapısının bazı avantajları olabilir. Örneğin, tek bölüm CDO’lar özel bir yatırımcının ihtiyacını karşılamak üzere uyarlanabilir. CDO yöneticisi bütün bölümleri satmak için yatırımcı bulmak zorunda kalmaz.

5. CDO Yatırımcılarının Karşılaşabileceği Riskler

Diğer finansal ürünlerde olduğu gibi, CDO yatırımları da çeşitli riskler içerir. Bu risklerden bazıları aşağıda belirtilmiştir.

Kredi riski: Kredi riski CDO’nun dayalı olduğu portföyden kaynaklanan ödememe riskidir. Bu portföyden doğan risk, portföyden yaratılan CDO’ların riskini etkileyecektir.

Faiz oranı riski: Bu risk CDO’yu etkileyen çeşitli faktörlerden kaynaklanabilir. Bu faktörlerden biri CDO’nun yapısındaki karmaşıklıktır. Arbitraj CDO’larının çoğundaki temel faiz oranı riski, CDO’ların dayandığı portföydeki varlıklar ile kapsamlarında bulunan borçların sabit ya da dalgalı faiz oranları arasında kötü eşleştirme yapılmasıdır.

Likidite riski: CDO’ların iki tür likidite riski söz konusudur. Bunlardan ilki, CDO’ların ikincil piyasasının oldukça sınırlı olmasıdır. Diğer risk ise CDO’ların dayandığı varlıkların likiditesinin sınırlı olması. Likit olmayan varlıklara bağlı kalındığında, varlık yöneticisi gerek duyduğu zaman varlıkları likit hale getirmekte ya da varlıkları değiştirmekte sıkıntı yaşar.

Negatif taşıma maliyeti riski: Portföyde yer alan kısa süreli likit yatırımlardan kazanılan faizler, portföyden yaratılan CDO’ların kapsamındaki borçlara ödenen faizlerden daha düşük olabilir. Negatif taşıma veya negatif elde bulundurma, CDO sermayesindeki beklenen getiriyi de olumsuz etkileyebilecektir.

Varlık yöneticisi riski: Varlık yöneticisinin, varlıklardan oluşan CDO portföyünü yönetmedeki deneyimi ve yeteneği portföyün başarısı ile doğrudan ilişkilidir. Bir arbitraj CDO’su, yöneticisinin uzmanlığı ve itibarından soyutlanamaz. Varlık yöneticisinin portföyün bileşimi, ticareti, satın alma ve satma zamanlaması gibi kritik konularda aldığı kararlar CDO’nun performansını etkiler.

Döviz kuru riski: Bir CDO portföyünde yer alan varlıklar değişik para birimlerinden oluşabilir. CDO’lardaki yabancı para riski karmaşık ve hedge edilmesi zor olan bir durumdur. Döviz kurlarında dalgalanma, uzun dönemde faiz oranlarındaki hareketin yönü, ödemelerin miktar ve tutarındaki zamanlama, satış, ödememe riski, iyileştirme çabaları, işlem kuralları gibi bir çok etken döviz kuru riskine neden olabilir. Bir CDO yatımcısı bu etkenleri göz önünde bulundurarak, olası döviz kuru riskine karşılık döviz kuru hedge olanaklarını dikkatlice değerlendirmelidir.

Sistemik risk: Yukarıda açıklanan risklerin hepsi ekonomik darboğazın söz konusu olduğu dönemlerde daha da etkili hale gelir. Böyle durumlarda derecelendirme notlarında önemli düşüşler ve ödeme güçlükleri ortaya çıkar. İlgili varlıkların derecelendirme notlarındaki düşüşler nedeniyle, CDO notları da düşürülebilir. CDO’lar diğer yatırım araçlarına göre sistemik risklere daha yatkındırlar. Bunun nedenleri arasında, CDO’ların yönetim ve finansal esneklikleri sınırlı bir yapı sergilemeleri ve ticaretlerinin de sınırlı olması yer alabilir.